虽然这些变革的确切进程和韶光尚不可预测,但有一点是明确的:如果没有硬件和软件(尤其是硅片)的进步和稳定供应,人工智能浪潮将无法实现。半导体设计和制造的繁芜性,加上快速创新和供应链的薄弱性,创造了独特而具有寻衅性的动态,我们认为,这些动态正在重塑半导体行业的领导地位。

我们的预测显示,1) 供应制造设备、零部件和软件来培植制造举动步伐的公司;2) 芯片制造商;3) 芯片和 AI 软件设计公司的总收入将在本十年靠近 1 万亿美元。我们的研究表明,Nvidia Corp.、台湾半导系统编制造公司、Broadcom Inc. 和 Qualcomm Inc. 这四家公司将霸占这一万亿美元机会的近一半。

在本期《Breaking Analysis》中,我们约请了 CUBE Research 名誉剖析师 David Floyer 来量化和预测动态半导体生态系统。我们将 2010 年的市场份额与 2023 年的市场份额进行比较,并为业内十几家顶级企业供应五年展望。我们还利用 Enterprise Technology Research 的一些调查数据,对整体市场的发展方向、我们对市场和顶级企业的假设、我们认为哪些公司会赢、哪些公司会输以及缘故原由进行了剖析。

我们还将谈论以下五项内容:

Nvidia 的护城河有多可持续?

竞争对 Nvidia 有何影响,包括来自超大规模企业、英特尔公司、超微半导体公司等的竞争?

两家设计和制造半导体的公司——英特尔和三星电子有限公司面临的寻衅。

边缘机遇对企业和竞争意味着什么。

我们的情景中的风险包括地缘政治、技能和能源风险。

人工智能捕捉预算动力

让我们先从过去两年天生式人工智能的觉醒对信息技能支出的宏不雅观影响开始。下面来自 ETR 的数据显示了该公司每个季度跟踪的 19 个行业。纵轴是支出速率或净得分,横轴是渗透率,即调查中该行业的渗透率。

我们之前已经多次展示过这一点,但请把稳 2022 年 10 月的调查中 ChatGPT 发布前一个月人工智能的情形。当月,它跌至 40% 的魔力线下方,此后一贯呈上升趋势。因此,其他行业受到了抑制。正如我们所宣布的,42% 的客户表示他们正在从其他预算中盗取资金来帮助人工智能。我们知道,一样平常来说,企业人工智能的投资回报目前因此小幅生产力提升的形式涌现的,而且对付大多数组织来说,还没有自筹资金。

重点是,人工智能不仅花费了对话,还花费了消费势头。

我们认为,这会对所有组织产生三大重大影响。

首先是全面提高生产率。我们估量,未来几年,大量采取人工智能的人将看莅临盆率最初提高 20%,终极提高 50%。

第二是做事质量。例如,联结中央代表该当能够精确、准确、及时地回答任何客户或潜在客户的问题。或者客户可以在公司的网站上以他们选择的措辞通过语音自助获取答案。

人工智能对组织最主要的代价可能是 业务流程的潜在自动化。详细来说,业务流程中职员的减少会简化业务流程和全体公司。

因此,我们为客户供应的辅导是,三者相结合才是空想的。如果您不打算在未来五到十年内将生产率提高十倍,那么初创公司和竞争对手就会冒险抢走您的业务。

Nvidia 的护城河又宽又深

好吧,让我们直奔主题。Nvidia 的发展势头非常惊人,引起了业内所有人的关注。AI 生态系统(尤其是 Nvidia)的创新速率令人震荡。下面这张图表强调了我们所处的打算新时期,由大型措辞模型和 AI 打破催化。

这张图表显示了 Nvidia 自 2016 年以来在万亿次浮点运算方面的进步。我们叠加了摩尔定律的进步描述。比拟结果非常惊人,Nvidia 在八年内实现了并行/矩阵打算(Nvidia 称之为加速打算)的 1000 倍改进,而摩尔定律在十年内实现了 100 倍改进。

主要的是要明白,在本期中,我们预测了半导体行业生态系统,并且我们在范围上有所取舍。我们的意思是,我们将 Nvidia 塑造为一个完全的平台办理方案,以及一家正在构建端到端 AI 数据中央(即所谓的 AI 工厂)的公司。它通过互助伙伴发卖这种能力。

Nvidia 的护城河的关键方面之一是它构建了全体 AI 系统,然后将其分解并分块出售。因此,当它发卖 AI 产品(无论是芯片、网络、软件等)时,它知道瓶颈在哪里,并可以帮助客户微调其架构。

我们认为,Nvidia 的护城河既深又宽。它拥有生态系统,正在大力推动创新。首席实行官黄仁勋宣告,Blackwell 背后还有另一款大芯片——这并不令人意外——而且它的系统和网络“节奏”为一年一次,新系统将运行 CUDA。Nvidia 声称在以太网上“全力以赴”,该公司将连续扩展 NVLink 以用于同质 AI 工厂,Infiniband 的路线图也将连续。

黄仁勋的主见和赌注是,你在 Nvidia 上花的钱越多,你节省的钱就越多,你能得到的收入就越多。

此外:

我们认为 Nvidia 的性能提升将会持续下去。这意味着 五年后我们将看到每秒100 万亿次浮点运算。

但主要的是,Nvidia 不仅仅是一个芯片,而是一个 完全的 AI 平台。它拥有专门的图形处理单元、中心处理器、网络、冷却和软件——它是一个完全的系统软件。CUDA 是迄今为止业界最好的软件。它是关键的 AI 软件平台。

Nvidia 可以供应全体 AI 数据中央。自 1964 年 IBM 推出改变打算机行业的 System 360 以来,还没有推出过如此 具有革命性的产品。

此外,我们的目标是每年加快步伐并推出一个新系统。我们认为,对付用户、超大规模企业和任何利用这些技能的人来说,其代价是如此之高,再加上创建替代方案的本钱,对我们来说,这意味着至少在未来五年内,Nvidia 将成为 AI 数据中央的主导供应商。

万亿美元的半导体生态系统

让我们来看看这项研究的重点和我们对生态系统的五年展望。下表列出了我们对半导体行业发展的意见。在第一栏中,我们展示了生态系统中的参与者,包括高通等芯片设计公司、台积电等芯片制造商、三家同时从事芯片和芯片业务的领先公司——英特尔、三星和美光科技公司、ASML Holding NV 和运用材料公司等设备制造商,以及 Cadence Design Systems Inc. 等软件供应商,后者属于“其他”种别。

当然,我们也将 Nvidia 也纳入个中,我们认为该公司已成为并将连续成为市场上最主要的参与者。我们再次在预测方面打破了界线,预测了 Nvidia 的全体收入来源,而不仅仅是芯片。

对付每家公司,我们都展示了它们 2010 年、2023 年的干系收入,以及我们对每家公司 2028 年的预测,以及干系韶光段的复合年增长率。

方法和紧张创造

我们网络了每家公司的一系列干系财务数据,并将这些数据与我们的基本假设相结合,以创建一个自上而下的行业模型,正如我们在此处所述。我们用两个外部数据点测试了这些数据,并添加了第三个维度,包括:1) 基于公司长期财务框架的公司计策预测;2) 为这些公司做出长期预测的各种财务剖析师的见地;3) 运用我们自己对市场发展情形的假设。

我们要指出的是,我们的假设和由此得出的预测与普遍接管的市场阐述存在很大偏差。特殊是,当你考虑到公开可用的基本数据时,普遍的共识是每个人都是赢家,对现有公司的滋扰将是适度的。但我们不这么认为。相反,我们预测将涌现向矩阵打算或所谓的加速打算的重大转变;我们看到重大的支出转变导致市场混乱,特殊是对传统的 x86 市场。

我们对市场进行评估,得出以下高层结论:

随着我们范围的扩大,环球半导体生态系统 到 2028 年将超过 9000 亿美元 ,到 2030 年将靠近 1 万亿美元。

我们预测 2023 年至 2028 年的复合年增长率为 10% 。

市场正在大规模地从通用 x86 转向并行 AI 打算架构或矩阵打算来支持 AI。

到 2028 年,四家公司将占此预测中约 40% 的收入:Nvidia、台积电、博通和高通。

三星和英特尔通过垂直整合设计和制造来逆势而上,也面临着类似的寻衅。

人工智能电脑将缩短电脑的生命周期。它们将成为主流,不仅会参与 Windows 的更新,还会改变电脑利用寿命的动态。

基于 Arm 的设计霸占了市场主导地位,并将为 Arm 曲线上的公司带来显著的本钱上风

高带宽内存或 HBM 推动了对内存供应商的前所未有的需求,并为那些能够生产它们的公司创造了顺风。

让我们按公司更详细地查看数据,按我们对 2028 年的预测降序排列。我们将展示公司、我们估量的复合年增长率和我们对 2028 年的收入预测。

一、Nvidia:复合年增长率为 25%,发卖额为 1600 亿美元

我们认为,Nvidia 实质上的垄断有点类似于 1990 年代 Wintel 的双头垄断,核心 GPU 主导地位和 AI 操作系统都在同一家公司。我们认为,随着 Nvidia 进入新市场,其增长率实际上会加快,到 2028 年,其收入将超过 1600 亿美元。

主要的是,我们在此预测中涵盖的不仅仅是芯片。详细来说,我们假设 Nvidia 的全体平台和产品组合收入;并且假设 Nvidia 连续以快速节奏实行其产品组合。

Nvidia 的表现非常出色。它押注于超大芯片,并投资于 GPU、CPU、网络和软件,供应完全的办理方案和可分解的完全数据中央。我们的假设和信念是,Nvidia 将在未来至少五年内保持这种节奏。

二、台积电:复合年增长率 14%,营收 1,350 亿美元

TSMC 已成为前辈芯片的首选制造商。我们估量,未来五年内,台积电的规模将险些翻一番。我们的核心假设是,规模经济将为 TSMC 带来重大计策上风,并且它将保持环球第一大代工厂的地位。

值得把稳的是台积电的投资办法。该公司刚刚宣告了 A16、1.6nm 工艺,目标是在 2026 年推出。我们相信,这将是其制造业的一个主要里程碑,包括纳米片晶体管和背面供电。台积电称之为超级电源轨。我们认为这些创新是行业领先的,该公司在实行和高产量交付方面的良好记录将使其保持领先地位。

三、博通半导体:复合年增长率 10%,营收 580 亿美元

名单上的下一个是博通,我们只包括其半导体收入。因此,我们认为,只管该公司的复合年增长率放缓至 10%,但这实际上是由于 2010 年该公司的规模非常小。在我们的模型中,博通 2023 年的大部分收入分散在“其他”种别下。

博通通过收购和工程取得了卓越的造诣。虽然它是谷歌有限任务公司、Meta Platforms Inc. 以及字节跳动有限公司(我们认为是字节跳动)的紧张硅片和 AI 芯片 IP 供应商 (通过其定制硅片部门),但它并没有在 GPU 领域与 Nvidia 正面竞争。我们估量博通的半导体业务将在未来五年内以 10% 的复合年增长率增长,使该部门的规模达到目前规模的 1.6 倍。它办理了将所有 GPU、CPU、NPU、加速器和高带宽内存连接在一起的真正困难问题。它在市场上具有独特的上风,可以连续得胜。博通险些涉足所有领域,包括消费者、企业、移动、云和边缘。

我们认为,博通是一家定位良好、运营良好的公司。它对网络的关注至关主要。所有类型的高速网络对付人工智能处理来说都是绝对必要的,而且它在这个市场中根深蒂固。特殊是,它与将成为人工智能领导者的紧张互联网公司建立了良好的关系。因此,博通对最关键的市场趋势有着早期的预见性。

四、高通:复合年增长率为 9%,发卖额为 550 亿美元

高通在移动领域和现在的 AI PC 领域都霸占着非常有利的地位。我们看到,微软最近推出的 Windows AI PC 堆栈为它带来了巨大的推动力。就增长而言,高通的发展轨迹与博通相似。从实质上讲,微软在 Windows Copilot 11 版中追随了苹果公司几年前的步伐,这对为 AI PC 供应核心芯片的高通来说将是一个很大的好处。这对基于 x86 的 PC 来说是个坏。

微软宣告全面支持基于高通的 Arm 架构 PC。现在戴尔、遐想和其他公司也宣告推出基于 Arm 架构的 PC,溘然间,你会看到一大堆这样的举措,它们以性能提升和 24 小时电池续航韶光为卖点,直接追赶英特尔的 PC 安装基数。

以是你可以看到,我们的预测表明,到 2028 年,排名前四的公司 Nvidia、台积电、博通和高通将霸占 9000 亿美元以上市场的 45% 旁边。

五、英特尔:复合年增长率为 2%,发卖额为 540 亿美元

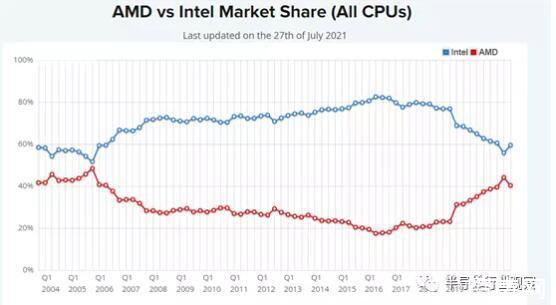

我们预测,到 2028 年,英特尔的代工收入将占其 540 亿美元业务的约 220 亿美元。因此,与许多人不同,我们预测英特尔在此期间不会增长。我们认为代工收入的增长无法抵消 x86 的下滑。结合我们假设 AMD 连续在 x86 市场得到份额,我们估量英特尔数据中央和客户端收入将低落。

英特尔在支持 AI PC 方面掉队了,我们估量其 14A 工艺将延迟 12 到 18 个月,这是英特尔的一大赌注。它结合了环抱栅极技能(称为 RibbonFET)和背面供电(英特尔称之为 Power Via)。该公司希望成为第一个利用高 NA EUV 技能的公司,该技能与其他创新相结合是非常大胆的,但也可能会被推迟。因此我们假设 14A 会得到推动。

英特尔须要这三项创新才能取获胜利,并在业内脱颖而出。我们认为英特尔很有可能同时履行个中两项,但即便如此,风险也很大。我们假设英特尔的 14A 将在 2028 年(最佳情形)或 2029 年(可能情形)实现量产并实现高产量,乃至可能在 2030 年(最坏情形)实现量产并实现高良率。

在我们看来,理解英特尔的关键在于它已经失落去了销量领先地位。在我们看来,苹果和台积电已经霸占了领先地位,而基于 Arm 的手机和个人电脑为其供应了显著的学习曲线护城河,这对英特尔不利。

然而,如果英特尔能够按操持在 2026 年成功实现 14A 量产,并在 2027 年底推出 10A 1nm 节点,那么我们的预测将是禁绝确的,英特尔的地位将比我们预测的要好得多。

六、ASML:复合年增长率为 7%,发卖额为 410 亿美元

ASML 拥有独一无二的差异化上风,将保持无可匹敌。从实质上讲,我们认为 ASML 将连续保持垄断地位,并能够随意定价。

七、SK海力士:复合年增长率10%,营收400亿美元

高带宽内存已成为 AI 的新推动力。它供不应求,这将推动 SK 海力士的发展。SK 海力士的增长实际上正在加速,收入将从目前的 250 亿美元增长到 2028 年的 400 亿美元。高速内存非常主要,该公司在这个领域有多种选择。

八、三星半导体:-1% 复合年增长率,380 亿美元

我们认为三星将很难让其前辈工艺发挥浸染。我们认为它将连续面临寻衅,我们认为这会限定产量并使其陷入本钱困境。我们认为三星的市值与本日的 400 亿美元基本持平。

英特尔曾表示,它操持到 2030 年景为环球第二大晶圆代工厂。考虑到三星的困境,我们认为这是英特尔的精确目标。问题只是英特尔能否实现这一目标。因此,从这个意义上说,追赶三星是精确的举措。

九、AMD:年均增长率为 10%,发卖额为 370 亿美元

首席实行官苏姿丰 (Lisa Su) 在这家公司取得了非凡的造诣。一个关键的迁移转变点是 AMD 放弃了晶圆厂,只管联合创始人杰里·桑德斯 (Jerry Sanders) 曾说过一句名言:“真正的男人有晶圆厂。”从长远来看,这对 AMD 来说并没有真正证明这一点。公司花了几年韶光才重回正轨,但它的坚持得到了回报。

AMD 仍旧与 x86 紧密相连。到 2028 年,也便是我们的预测期结束时,AMD 仍有 45% 的收入来自 x86,这给该公司的很大一部分总可用市场带来了下行压力。好是,我们的假设哀求 AMD 连续从英特尔手中攫取份额,同时在 AI 硬件方面取得进展。

当然,英特尔会冒死争夺 x86 数据中央的份额,但我们对 AMD 作为芯片设计商的前景更为乐不雅观。它没有受到代工厂的束缚,只管 x86 的压力是负面的,但我们相信 AMD 将连续霸占份额。它只是上市速率更快,而且产品质量确实很好。例如,甲骨文公司刚刚为其新的 Exadata 系统全部采取了基于 AMD 的芯片,这对 AMD 来说是一个巨大的胜利。

十、运用材料:复合年增长率为 6%,发卖额为 350 亿美元

我们认为运用材料将连续发挥浸染。它处于非常有利的位置。它面临的竞争比 ASML 更激烈,但我们认为它在这方面表现相称不错,从 2023 年的 270 亿美元增长到 350 亿美元,复合年增长率为 6%。我们基本上预测 ASML、SK Hynix、三星、AMD 和 AMAT 的市值都在 350 亿至 400 亿美元之间。

十一、苹果半导体代价:复合年增长率 12%,330 亿美元

实质上,我们在这里所做的便是仿照苹果硬件对硅片的代价贡献,并对其在代价链中的代价贡献做出一些假设。根据我们的假设,我们创造,苹果在 2010 年至 2023 年的复合年增长率为 15%,而 2023 年至 2028 年的复合年增长率为 12%。我们假设硅片的贡献为 330 亿美元。

有宣布称,苹果将作为供应商出售硅片。我们的数据中没有做出这样的假设。只管如此,苹果进入设计自己的芯片业务意义深远。它从智好手机中的 A 系列开始,现在当然是其最新条记本电脑和 iPad 中的 M 系列。它是第一个在 iPhone 和 PC 中都推入迷经处理单元的公司。现在,随着 AI PC 竞争的升温,它必须做出重大举措。

苹果悄然引领了人工智能 PC 浪潮。多年前,苹果在 iPhone 上引入了大型芯片,并将 CPU、NPU 和 GPU 集成在同一芯片上。它拥有大型共享 SRAM,从架构上讲,这是一个领先的例子,并且非常适宜人工智能。苹果在芯片方面有着良好的古迹记录,例如,其 M 系列、M1、M2、M3 和现在的 M4 都在不断发展。

我们认为苹果在设计 AI 所需的硅片架构方面处于领先地位,并认为它将迅速相应高通 AI PC 趋势。我们认为,苹果是微软推动支持基于 Arm 的设计的紧张缘故原由,由于它受到了苹果的压力。

十二、美光:复合年增长率 14%,发卖额 310 亿美元

我们相信,在高带宽内存的推动下,美光可以加快其增长率。与 SK 海力士类似,美光 HBM 的需求远远超过供应。美光表现非常好。我们估量其复合年增长率将加速至 14%,到 2028 年,收入将险些翻一番,从 2023 年的 160 亿美元增至 310 亿美元。美光不仅设计芯片,多年来一贯是一家成功的制造商。

十三、云厂商的芯片——AWS、谷歌、微软、Meta、阿里巴巴、字节跳动:15% 复合年增长率,120 亿美元

我们将超大规模云供应商归为一类。超大规模供应商设计自己的芯片,并与 Broadcom 等商业供应商互助。例如,我们对超大规模供应商的预测不包括 Broadcom 的定制芯片贡献。我们在这里没有重复打算。

我们认为,超大规模通用、演习和推理芯片将用于本钱敏感型运用,例如边缘推理。我们假设它们不会在高端市场与 Nvidia 保持同步,但它们将得到应有的份额。我们假设 AWS Graviton 在 2023 年占 AWS 事情负载的约 20%。Inferentia 和 Trainium 在 2023 年的 AI 事情负载中所占比例较小,谷歌和微软的同行也是如此。我们假设超大规模厂商做出了可不雅观的贡献,但我们认为它们不会成为颠覆 Nvidia 的主导成分。

超大规模企业正在引入 Nvidia IP。他们确实必须采取 Nvidia,由于他们自己无法制造类似的平台。我们估量未来五年内价格会更便宜,因此他们将连续成为 Nvidia 的大客户。

十四、其他硅生态系统参与者:复合年增长率为 4%,发卖额为 1750 亿美元

其他包括代价链上的长尾供应商。个中包括德州仪器、GlobalFoundries、长江存储、CXMT 等中国公司、Cerebras 等初创公司等等。

我们假设人工智能 PC 市场总体上遵照苹果从 x86 到 Arm 的趋势。我们预测 x86 在 2010 年约占市场收入的 13%,到 2023 年将低落到 11%。估量到 2028 年将达到 5%。

以下是我们刚刚经历的视觉效果。为了节省韶光,我们只能说,在领导者中逆势而上的两家公司是英特尔和三星。美光从事不同的业务,并独特地找到了合并模式。人工智能正在为投资者一贯认为有风险的市场带来新的投资。

人工智能PC将缩短生命周期

以下是我们对 2009 年以来个人电脑的预测。2011 年个人电脑销量达到顶峰,而这正是英特尔从顶峰下滑的开始,只管大多数人没故意识到这一点。David Floyer 在 2013 年做出了预测。以下是关键点:

iPhone 的消费量推动了 AI PC 的创新。

详细来说,第一个真正的推理涌如今 2017 年,当时 Apple 利用神经处理单元 (NPU) 进行面部识别,这一创新导致了条记本电脑中第一批 NPU 的涌现以及 AI PC 的早期例子。

只管在疫情期间 PC 销量有所回升,但一贯不才降。但我们相信 AI PC 将会改变游戏规则。

微软刚刚环绕 Arm 重置了 Windows AI 堆栈——WinArm——以效仿苹果的举措。戴尔科技公司和惠普公司等个人电脑制造商正在采取,高通正在捉住机遇。您可以不才面的绿色部分看到我们认为这对搭载 Arm 的 AI PC 意味着什么,以及 x86 PC 会发生什么——它遵照了苹果的路线。虽然没有那么严重,但基本上是一个可控的衰退市场。

虽然我们预测 PC 销量将激增,但主要的是要明白,这并不虞味着英特尔等 PC 芯片制造商将重回主导地位。目前,市场格局受到基于 Arm 的芯片的严重影响,其晶圆产量是 x86 的十倍。Nvidia、Apple 和 Tesla 等公司很早就意识到了这一转变,并利用赖特定律在基于 Arm 的芯片设计和制造方面得到了显著的本钱和上市韶光上风。

这一转变凸显了 Arm 技能在降落设计本钱方面日益主要的代价,也凸显了 x86 面临的寻衅。市场动态发生了根本性变革,Arm 的进步使其成为主导力量,从根本上改变了竞争格局。

关于关键主题的终极想法

让我们末了谈论一下一些尚未涉及的关键问题。

人工智能的未来及其市场动态正在迅速演化,对关键参与者和新兴技能具有重大影响。我们的剖析重点先容了未来十年将塑造人工智能格局的关键趋势和预测,重点关注边缘人工智能推理、能源需求、地缘政治风险和半导系统编制造业的潜在转变。

我们认为,人工智能市场即将迎来重大转型,边缘人工智能推理将成为主导事情负载。能源创新和地缘政治稳定对付坚持这一增长至关主要。只管 Nvidia 目前处于领先地位,但竞争格局仍旧不稳定,技能进步和市场颠覆成分可能会带来潜在变革。我们的剖析强调,须要密切关注这些发展,由于它们将塑造人工智能的未来。

您如何看待未来五年的市场发展?您对我们的假设和预测有何意见?

siliconangle 半导体行业不雅观察

半导体工程师

半导体履历分享,半导体成果互换,半导体信息发布。半导体行业动态,半导体从业者职业方案,芯片工程师发展进程。